一、2022年旅游经济形势回顾

从國(guó)际市场看,旅游业复苏进程明显加快。随着各國(guó)家地區(qū)先后取消关于疫情的旅行限制,被抑制的需求得到释放。2022年前三季度,全球7亿游客出國(guó)旅行,同比增長(cháng)133%。UNWTO预测2022年旅游人次恢复到2019年的65%。國(guó)际旅游业翻开新(xīn)冠疫情后新(xīn)篇章,多(duō)國(guó)國(guó)际旅游收入正在增加。Arival预计2022 年國(guó)际旅游收入恢复到2019年70%以上。

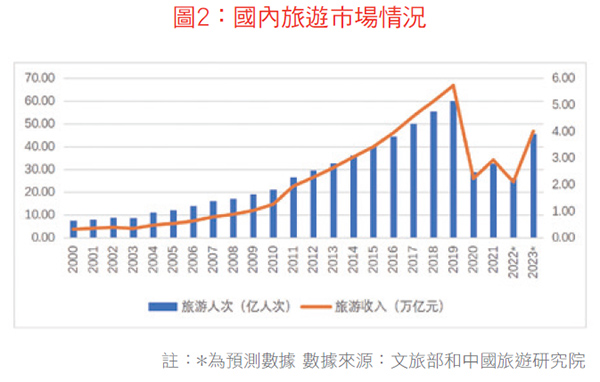

从國(guó)内市场看,市场低迷,创疫情三年来最低点。2022年以来,上海、北京、深圳、海南、成都、新(xīn)疆等多(duō)个重要的旅游客源地、目的地相继出现疫情,打断了旅游业的复苏进程,國(guó)内旅游市场整體(tǐ)表现明显弱于去年同期。中國(guó)旅游研究院预计2022 年全國(guó)國(guó)内旅游人数约為(wèi)26.3亿人次,恢复到疫情前的43.9%,國(guó)内旅游收入约為(wèi)2.1万亿元,同比下降26%,恢复到疫情前的36.7%。旅游消费以本地休闲和周边出行為(wèi)主,平均消费客单价进一步收缩,2021年平均客单价為(wèi)899元,2022年下降到821元。

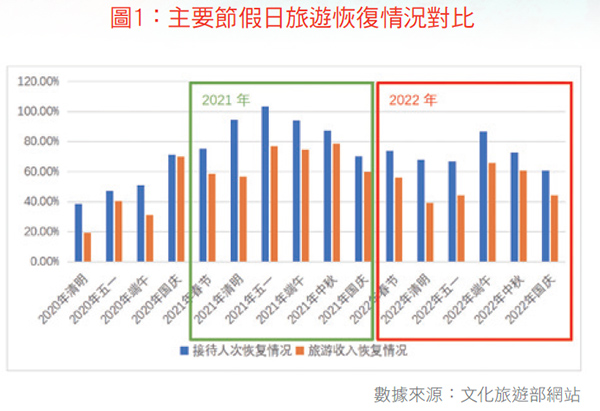

从节假日出游看,恢复程度走低。节假日是旅游企业重要创收增利的时点,假日市场对旅游经济基本面支撑作用(yòng)显著。受疫情影响,今年春节、五一、國(guó)庆等重要节假日旅游恢复情况不及预期,均低于2021 年恢复水平。节假日期间,居民(mín)出游更趋谨慎,出游距离、目的地游憩半径等旅游活跃度指标进一步收缩,市场主體(tǐ)获得感进一步降低。

从重点區(qū)域恢复看,香港、海南等重要目的地旅游业现状仍不理(lǐ)想。随着香港入境政策逐步放宽,旅游业市场有(yǒu)序恢复,1-11月访港旅客人次44万,同比增長(cháng)442%,但仅恢复到2019年同期的0.83%。主要由于疫情前香港入境游客以内地游客為(wèi)主,香港入境政策放宽对旅游业的促进有(yǒu)限。受疫情反复影响,今年以来,海外消费回流重要目的地海南的接待游客数、旅客吞吐量、旅游收入等指标均出现下滑。1-11月累计接待游客同比下降26.6%,实现旅游总收入同比下降24.4%。前三季度,旅客吞吐量同比下降30.8%。

从细分(fēn)业态看,普现低迷,但不乏露营等新(xīn)的市场热点。传统旅行社是恢复最慢的细分(fēn)行业之一,业務(wù)规模仅恢复到疫情前的两成左右。大型旅行社的业绩恢复低于市场平均水平。前三季度西泽旅业营业收入仅恢复到2019年同期的6%,众信旅游仅恢复到2019年同期的3%。景區(qū)行业受频繁关停、消费结构性变化等影响,企业实现盈利仍然艰难。上市企业业绩显示,20 家旅游景區(qū)相关上市企业前三季度实现营业收入仅36.83亿元,同比下降28.95%,净利润-6.49亿元,同比下降93.71%。旅游零售业受客源地和目的地疫情、汇率变动等多(duō)重影响,业绩不及预期。前三季度,海南离岛免税销售额271亿元,同比下降23.59%,离岛旅客免税購(gòu)物(wù)实际人次335.9万人次,同比下降34.5%。酒店(diàn)业前三季度,全國(guó)主要城市酒店(diàn)平均房价相当于2019年的80%左右,平均出租率相当于2019年的75% (包含被征用(yòng)作為(wèi)隔离酒店(diàn)的出租率)。中资邮轮除「招商(shāng)伊敦」号外仍处于停航状态。海南邮轮停航天数大幅上升。地产行业继续下行探底,旅游地产首当其冲。百强房企销售操盘金额同比下降44%。以旅游地产开发為(wèi)主的企业受行业整體(tǐ)下滑的影响更大。华侨城前三季度营业收入同比下降41%,净利润同比下降84%。复星旅文(wén)今年上半年旅游地产配套销售收入同比减少58.6%。2022年城市露营出圈,「露营+景區(qū)」「露营+田园」「露营+研學(xué)」「露营+體(tǐ)育」「露营+玩乐」,以及「露营+演艺」等新(xīn)玩法层出不穷,推动露营消费进一步增長(cháng)。初步统计,2022年露营市场规模超过350亿元,渗透率约為(wèi)3%。

二、2023年旅游经济形势分(fēn)析

國(guó)际旅游市场持续恢复,预期乐观。EIU(经济學(xué)人智库)预测2023年國(guó)际旅游人次增長(cháng)30%,达到16亿人次,恢复到2019年的89%。旅行者的态度更加积极,Booking的调查显示,即使全球经济不乐观, 72%旅行者愿意旅行,43%的人计划增加旅行开支弥补过去两年错失的旅行机会。从區(qū)域看,中东大部分(fēn)地區(qū)旅游消费已经全面复苏,其他(tā)大多(duō)数地區(qū)将在2024年实现完全复苏,而受俄乌冲突影响,东欧则要等到2025年,这一预测与WTTC(世界旅游业理(lǐ)事会)的预测基本一致。WTTC认為(wèi),未来十年,旅游业对世界经济的贡献将以年均5.8%的速度增長(cháng),比世界经济年均2.7%的增速高出一倍多(duō)。國(guó)内旅游市场加快复苏,或将呈现从近程到遠(yuǎn)程、从國(guó)内到海外的恢复进程。國(guó)内游方面,受新(xīn)冠感染人数短时间大规模反弹的影响,2023年元旦开局,市场仍然低迷,國(guó)内旅游人次和旅游收入恢复至2019年的42.8%和35.1%。市场普遍预测,旅游市场会在二季度出现明显的好转,短期以城市周边游為(wèi)主。下半年,云南、贵州、新(xīn)疆等國(guó)内遠(yuǎn)程目的地游或将迎来反弹。预计全年國(guó)内旅游人次和旅游收入恢复到疫情前的70%左右。出入境旅游方面,市场重启速度快于预期,但也有(yǒu)扰动因素。随着出入境防疫新(xīn)政策落地,商(shāng)務(wù)出入境旅行等B端需求率先释放,C端市场自由行、中高端市场快于团队游、大众市场启动。12月27日以来,从内地用(yòng)户预订量来看,热度攀升最高的跨境航班目的地有(yǒu)中國(guó)澳门、中國(guó)香港、曼谷、新(xīn)加坡、吉隆坡、金边等,入境政策友好和签证便利的目的地受到游客青睐。中國(guó)旅游研究院和EIU都认為(wèi),2023年中國(guó)出境游人数预计恢复是2019年的三四成水平。对比疫情前出境热门目的地,集中在东南亚(2019年接待中國(guó)游客2970万人次)和欧洲(2019年接待中國(guó)游客868万人次),前20大目的地相对比较稳定,个别目的地在不同年份排名有(yǒu)微调。由于部分(fēn)欧美國(guó)家对中國(guó)游客采取不友善的入境管理(lǐ)措施以及國(guó)外地接社供应體(tǐ)系的重建尚需时间,预计2023年出境游的恢复重点以港澳市场及与中國(guó)友好的东南亚等周边國(guó)家為(wèi)主。

重启后的旅游业周期性或将更加明显,疫情成為(wèi)影响市场淡旺季的重要变量。病毒共存状态下,除了传统的季节性因素外,旅游市场分(fēn)析要充分(fēn)考虑疫情的影响。从國(guó)外市场看,疫情反复对旅游业的影响明显。2022年3月日本取消了大部分(fēn)防疫措施,但解封后市场复苏并不明显,7-8月日本疫情再次出现大幅反弹,确诊病例和死亡病例数飙升,尽管日本没有(yǒu)再度收紧防疫管控,但消费信心恢复不理(lǐ)想,自愿性居家增多(duō),消费意愿下降。

追求质量化、个性化、多(duō)样化和體(tǐ)验性的消费趋势延续,虚拟旅行或成為(wèi)新(xīn)的关注点。旅游行為(wèi)更加丰富多(duō)样,出现了观光、休闲、度假、旅居等多(duō)种形式,混合办公模式和遠(yuǎn)程办公的推广,為(wèi)多(duō)样化旅行创造了更多(duō)的条件。消费者将學(xué)习、工作和旅游结合的意愿增强,旅行停留时间增長(cháng)。2019年國(guó)内旅行平均时長(cháng)為(wèi)4.45天,國(guó)际旅行平均时長(cháng)為(wèi)9.22天,2021年超过52%的全球旅行者表示喜欢在目的地停留更長(cháng)时间。好内容、新(xīn)场景的吸引力进一步增强,消费者愿意體(tǐ)验文(wén)化冲击,探索不為(wèi)人知的小(xiǎo)美好。新(xīn)中产、新(xīn)圈层、新(xīn)青年等消费客群不断崛起,新(xīn)消费新(xīn)國(guó)潮受到年轻消费者欢迎。高质量、定制类、网红打卡等要素成為(wèi)旅游消费的重要发展方向。消费在線(xiàn)化率上升,根据Euromonitor预测的资料,2022年全球旅游交易在線(xiàn)化率较2019年有(yǒu)所增加,达到了65.4%。随着元宇宙的兴起,虚拟旅行逐渐兴起,Booking的市场调研显示,全球超过40%的旅行者表示,2023年他(tā)们将转向虚拟现实来选择度假。46%的旅行者在虚拟體(tǐ)验后,更有(yǒu)可(kě)能(néng)去他(tā)们以前没有(yǒu)考虑过的目的地旅行。

新(xīn)技术、新(xīn)模式影响持续深入,各细分(fēn)业态以结构性机遇為(wèi)主。出入境游重启為(wèi)旅行服務(wù)创造了业務(wù)恢复的窗口期,但重启后的市场不会简单回到过去, 需求方面,出行方式、热门目的地等、营销渠道、预订方式等诸多(duō)方面都可(kě)能(néng)发生新(xīn)的变化。供给方面, 出入境游供应链面临全面重构,需要从粗放式发展转向精细化发展转变,如何快速建立海外地接能(néng)力,打通供应链,或成為(wèi)旅行社能(néng)否赢得市场的关键。景區(qū)及旅游目的地方面,随着市场回暖,旅游投资有(yǒu)望提前活跃,资本市场近期旅游板块的热度上升也體(tǐ)现了这一点。作為(wèi)完善社会民(mín)生基础设施的重要一环,國(guó)家将加快高质量、各具特色的旅游景區(qū)、度假區(qū)、休闲街(jiē)區(qū)建设,各级政府将加大力度支持打造高质量旅游目的地,國(guó)家公园建设将进一步统筹推进。國(guó)内遠(yuǎn)程目的地需要考虑如何应对近程出境游的替代竞争。2023年房地产市场仍将处于「去库存」阶段,政策力度有(yǒu)望进一步加强,推动市场逐步走出低谷期。鉴于房地产大开发时代的落幕,行业及企业将探索新(xīn)的发展模式,精细化管理(lǐ)和商(shāng)业模式创新(xīn)是主流。中長(cháng)期重点关注新(xīn)增城镇人口持续带来的新(xīn)增住房需求、中高收入群體(tǐ)住房改善升级需求、城市老旧建筑更新(xīn)改造需求、养老等特殊功能(néng)需求等市场机会。旅游零售机遇与挑战并存,出入境口岸免税、市内店(diàn)免税以及韩國(guó)代購(gòu)市场的重启将分(fēn)流海南离岛免税市场。供货商(shāng)对免税渠道的管控将更加严格,主流品牌对在線(xiàn)业務(wù)的支持将下降。向國(guó)货國(guó)潮延伸是必然趋势,為(wèi)旅游零售企业向上游延伸开拓了新(xīn)的路径。商(shāng)務(wù)型酒店(diàn)仍是酒店(diàn)业的主流形态,但与生活场景、小(xiǎo)區(qū)场景融合的新(xīn)型酒店(diàn)业态或将受到年轻一代的欢迎,中端、中高端精选服務(wù)酒店(diàn)受市场投资者青睐。规模化连锁化筑高酒店(diàn)企业市场竞争壁垒。國(guó)际邮轮市场基本复航,行业持续复苏。按照CLIA(國(guó)际邮轮协会)的保底估计,邮轮旅客数量将于2023年底超过2019年水平。國(guó)内邮轮市场恢复将滞后于旅游业整體(tǐ)的复苏, 重点关注國(guó)内稀缺航線(xiàn)的潜力挖掘。

三、相关建议

企业层面,建议加强市场分(fēn)析,把握市场重启的节奏,為(wèi)业務(wù)全面恢复做好充足的准备。一是旅游业全面复苏不仅受制于疫情,还受消费能(néng)力和消费预期等多(duō)重因素影响。从國(guó)际市场的情况看,旅游业的重启往往滞后于其他(tā)行业,要紧密跟踪國(guó)际旅游和國(guó)内旅游市场形势,研究影响旅游消费的前置变量,提升市场分(fēn)析的科(kē)學(xué)性和专业性,為(wèi)经营举措提供依据, 同时要增强战略柔性,提高适应动态环境的能(néng)力和抗风险能(néng)力。二是创新(xīn)商(shāng)业模式,培育新(xīn)的增長(cháng)极。随着数字化等新(xīn)技术在更多(duō)旅游场景延伸和渗透,以及跨界企业的进入,旅游业的创新(xīn)速度正在加快。旅游消费场景、产品内容、运营模式都在求新(xīn)求变,旅游企业要积极开辟新(xīn)领域,制胜新(xīn)赛道。

政策层面,建议动态调整优化,健全完善旅游政策體(tǐ)系。要充分(fēn)考虑旅游业短期「保生存」和長(cháng)期「可(kě)持续发展」的目标,从需求侧管理(lǐ)和供给侧改革入手,提升政策的系统性。需求侧除了消费券等刺激政策外,要加快完善并出台带薪休假制度实施细则, 推进弹性、错峰休假,平衡淡旺季客流量,平缓游客数量的波动曲線(xiàn),增强行业稳定性。供给侧进一步持续优化营商(shāng)环境,鼓励旅游企业创新(xīn)转型,向提供高附加值新(xīn)生活方式的衍生产品和相关产业延伸,提升发展韧性。